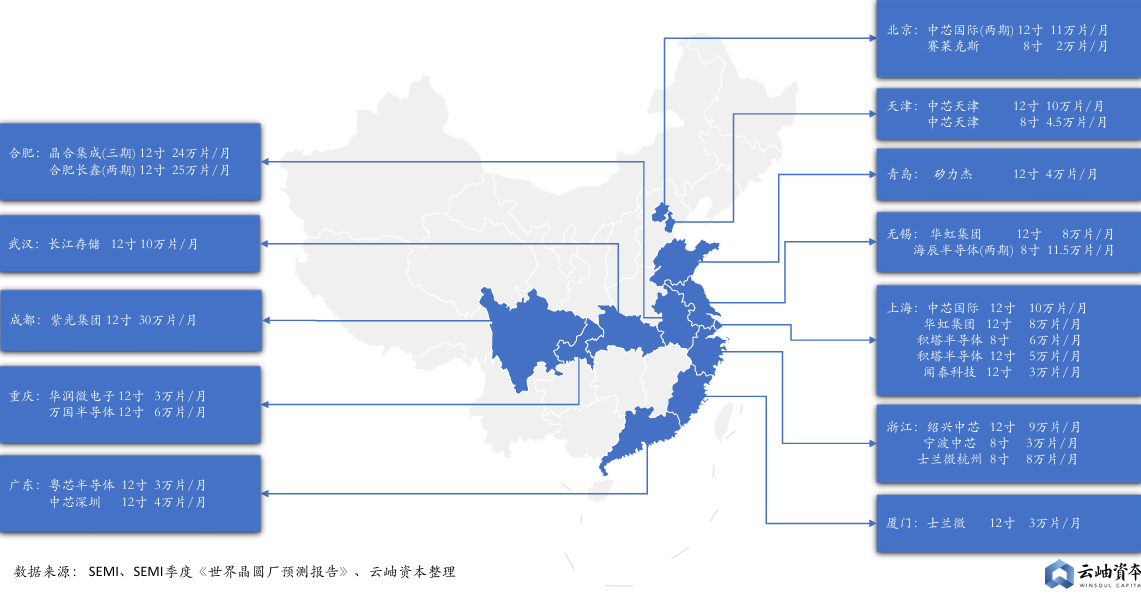

根据云岫资本,我国国内半导体晶圆厂建设热度高涨,12英寸晶圆厂将占据主流市场。据SEMI统计,2024年中国大陆将是全球晶圆产能增长率最高的地区,占比42%以上。2024年中国大陆芯片制造商运营18个项目,晶圆产能以13%的增长率居全球之冠,从2023年的每月760万片晶圆增长至860万片晶圆。云岫资本指出,12英寸晶圆厂因其更高的生产效率和成本效益而逐渐成为主流。中国大陆已有多座12英寸晶圆厂投入生产,并且预计未开五年还将新增24座12英寸晶圆厂,规划月产能222.3万片。

全国共24座12寸晶圆厂,其中DDIC/PMIC制造厂仅4座,产能严重不足

根据云岫资本,目前国内仅有中芯国际、华虹华力、晶合集成、粤芯四家企业共计4座12寸晶圆厂进行PMIC、DDIC的产品生产,且总产能较低,产能严重稀缺。其中,55nm以下先进制程产线仅有三条,且总产能低下,每月不超2万片。总的来说,先进制程产能严重不足。综合来看,万片12寸fab厂资本投入不低于10亿美金,即超过65亿人民币,资本负担极重。

图:我国主要晶圆厂分布地区

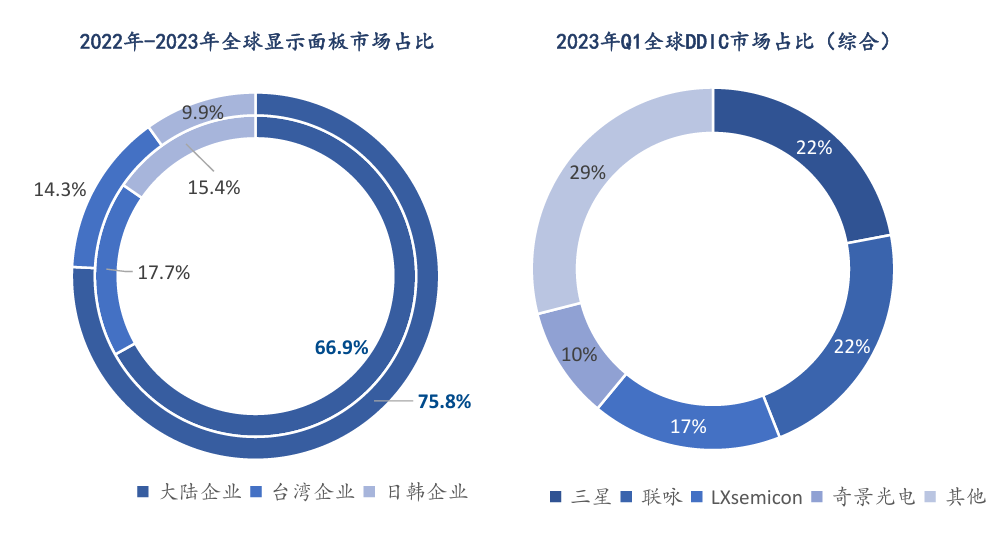

中国显示面板市场占全球76% 但DDIC市占率仅有19%

根据云岫资本,2022-2023年,中国大陆厂商在全球显示面板领域市占率从70%上升到76%,处于领导性地位;但在DDIC综合市场,包括LCD、OLED等产品中,大陆厂商市占率仍不足20%,应用与供给有巨大差距。云岫资本指出大陆目前仅有中芯国际和晶合集成能够进行DDIC芯片生产,均为12寸晶圆厂,其中中芯国际面向先进制程,目前产能较小,主要面向龙头设计企业的先进工艺产品;晶合集成是目前国内最大的DDIC制造企业,月产能达到7万片,但仍不足以满足客户需求,预计2024年持续扩张,但晶合的工艺能力较弱,目前55nm已经量产,40nm正在攻关;市场对大产能、先进制程的需求巨大。

图:中国全球显示面板和DDIC市场占比

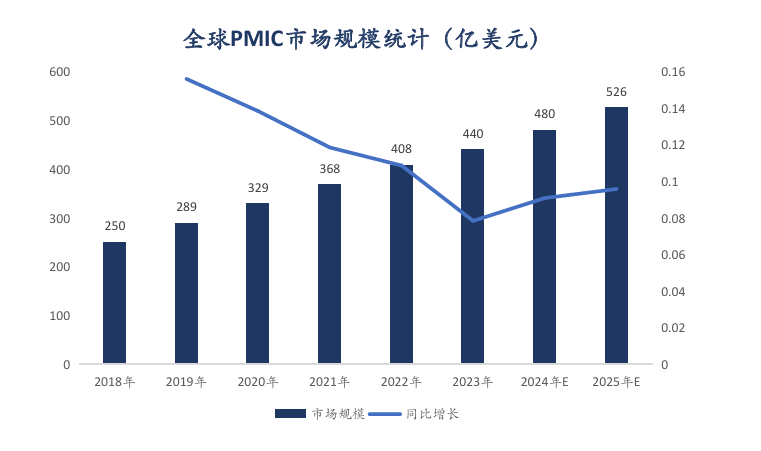

PMIC市场需求巨大,中国产品的市场占有率极低

在当前电子设备高度普及和物联网、新能源、人工智能等新兴应用领域不断发展的背景下,PMIC作为电子设备的电能供应心脏,其重要性日益凸显。根据WSTS数据,2022年全球电源管理芯片市场规模为408亿美元,同比增长10.9%。预计到2025年,全球电源管理芯片市场规模将达到526亿美元,2023-2025年CAGR为8.8%。从全球范围来看,PMIC市场由多家国际知名厂商主导,如英飞凌科技公司、Dialog Semiconductor PLC、凌力尔特公司、意法半导体公司、德州仪器公司等。这些公司在技术研发、产品质量、品牌影响力等方面具有显著优势,因此在全球市场中占据了较大份额。

图:全球PMIC市场规模统计(亿美元)

另一方面,中国PMIC市场在过去几年也取得了快速发展。随着国产PMIC厂商在技术研发、生产工艺、市场拓展等方面的不断进步,国产PMIC产品的性能和质量已经得到了显著提升。同时,国产PMIC厂商还积极开拓新兴市场,加强与下游客户的合作,不断提升市场份额。但PMIC产业的发展需要完善的产业链配套支持。与国际领先厂商相比,国产PMIC厂商在产业链配套方面还存在一定的不足,需要加强产业链整合和协同发展。在中美贸易摩擦和“芯片法案”的背景下,中国开始重视芯片研发和自主生产能力,PMIC国产替代化进程被快速推进。虽然大部分PMIC还是被欧美国际原厂垄断,但国内也有厂商如圣邦股份、晶丰明源、士兰微、力芯微等在崛起。

相关阅读: