从近几年的各类行业报告研究发现,中国储能企业发展和储能基础研究均已驶入快车道,在接下来的几年时间里,预计将迎来全面爆发的时代。从全球视角出发,中国已成为全球储能技术基础研究最活跃的国家,电池仍然是储能行业最火热的赛道,上游材料企业也备受资本市场青睐。

中国新成立的储能企业数量激增

在2021年之前,每年新成立的储能相关企业三四千家。在实现“双碳”目标和政策支持新型储能的背景下,中国储能业发展进入了快车道。2022年成立了38,294家储能相关企业,是2021年的5.8倍(图25)。新设企业数量激增一定程度上也反映了储能赛道的火热,华兴资本的报告指出,储能赛道是2022年第二、第三季度投资人最关注的热点,连续两个季度排名第一63。

图25:2018年至2022年新成立储能企业数量

从地域分布来看,广东省、江苏省产业集聚效应明显。2022年,广东省(包括深圳)和江苏省新成立的储能相关企业分别为4,044、3,225家,占比10%、8%(图26)。广东省和江苏省经济发达,对用电需求大,且电池、电力调度、储能系统等产业配套完善,技术人才集聚,企业靠近终端需求和人才聚集地,利于储能产业发挥集聚效应。

图26:2022年新成立储能企业省份(直辖市)分布

中国已成为全球储能技术基础研究最活跃的国家

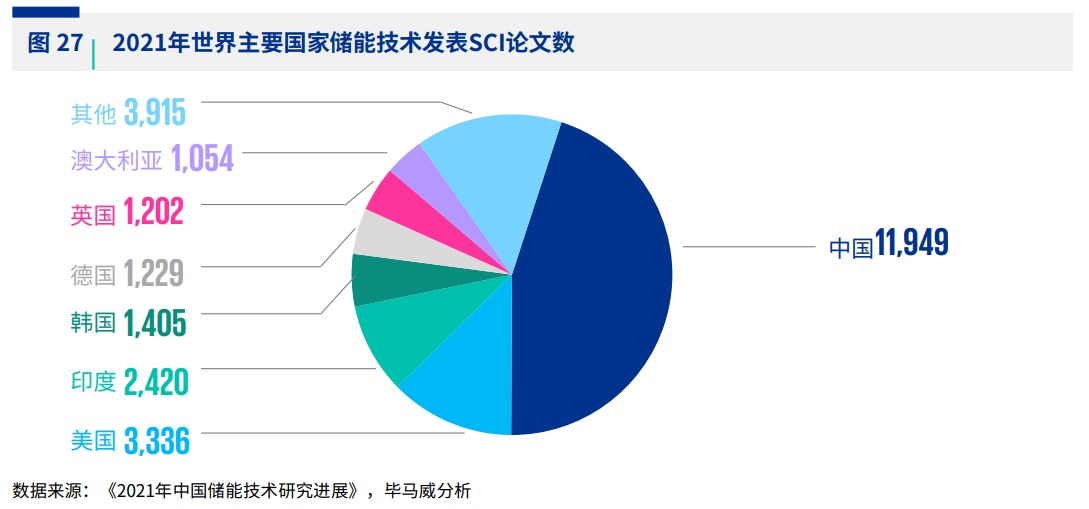

学术界同样关注储能,对电池、蓄能等储能相关的研究增加。世界储能技术基础研究先进的国家分为两类:第一类是美国、德国、英国和澳大利亚为代表的西方发达国家;第二类是中国、印度和韩国为代表的新兴国家。根据Web of Science数据库以“Energy Storage”为主题词统计的SCI论文数,2021年中国机构和学者共发表11,949篇储能技术论文,居世界第一位,遥遥领先于第二位美国的3,336篇和第三位印度的2,420篇,且超过了第二到第七位国家发表论文的总和,中国已经成为全球储能技术基础研究最活跃的国家(图27)。

图27:2021年世界主要国家储能技术发表SCI论文数

2021年中国机构和学者发布的锂离子电池、储热(包括储冷)、超级电容器、钠离子电池的SCI论文数均超过1,000篇,是储能领域基础研究的热门领域(图28)。在分项技术方面,包括抽水蓄能、压缩空气、储热、飞轮、铅电池、锂离子电池、钠离子电池、液流电池、超级电容器、液态金属、金属离子电池和水系电池,中国机构和学者在2021年发表的SCI论文数均居世界第一。

图28:2021年中国主要储能技术发表SCI论文

目前中国在储能领域基础研究的深入推进为储能产业的发展提供理论支持,叠加国家政策支持产学研结合,推动理论研究向产业应用转化,储能产业发展有深厚的基础研究支撑,未来发展可期。

储能企业赛道分布:大型电力央企积极布局储能业务,带动行业发展

抽水蓄能仍然占据我国储能的主导地位,投资主体主要是国家电网和南方电网,两者占据90%以上的市场64。截至目前,五大发电集团、六小发电集团、两大电网和中石油、中化等央企全部布局储能行业(表19)。

表19:部分国企储能布局

多元储能列入2022年国资央企生产经营和改革发展重点任务。电力央企在承担抽水蓄能建设重任的同时,也在向电化学储能等新型储能延伸。根据Wind数据,目前有11家上市国企布局锂电池赛道,9家上市国企布局锂电材料赛道。例如,中化国际依托锂电池和材料延伸上下游产业链,加码锂电储能业务布局,计划在储能领域提供一体化解决方案,产品将主要应用于发电侧、电网侧和用户侧大型储能场景。

储能企业赛道分布:民营企业聚焦电化学储能赛道,电池业务布局最多

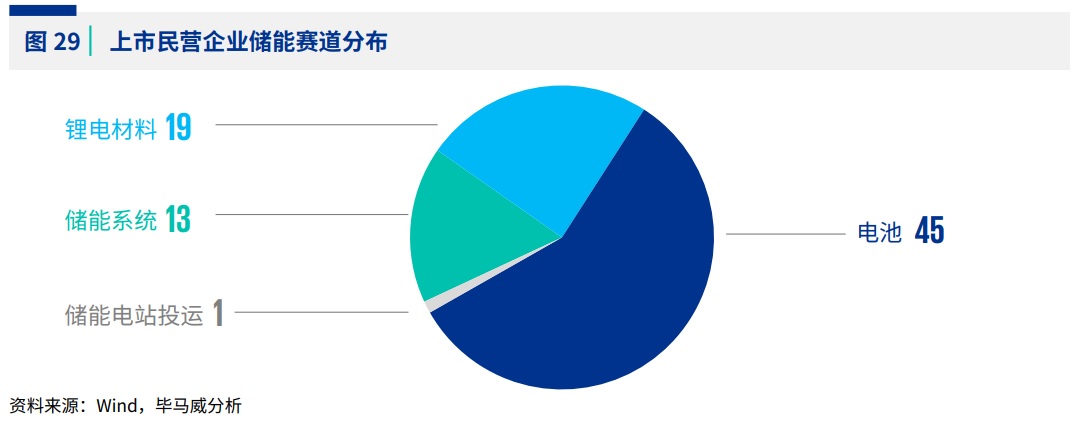

电化学储能技术具有相对成熟、建设期短、成本相对低等优势,成为储能赛道的热点,吸引大量民营企业入场储能赛道。对Wind上市公司进行整理,截至目前共有78家上市民营企业布局电化学储能行业,业务范围包括电池(锂电池为主)、锂电材料(主要是正极材料和负极材料)、储能系统等61。以锂电池为主体的电池是上市民营企业布局最多的赛道,达到45家,锂电材料和储能系统分别为19和13家(图29)。储能成为电池企业新的增长极,例如宁德时代在年报中把储能列为三大业务之一,除了加大供应储能电芯外,还设立控股子公司进入电网侧储能。

图29:上市民营企业储能赛道分布

储能赛道的火热还吸引了高端制造等其他行业的进入。根据高工储能研究,从2021年至2022年9月,上市公司新增储能业务占比达30%62。小米、华为等企业增设部门聚焦储能行业发展,美的集团、格力集团等通过收购新能源企业入局,三一重工等成立锂电池公司布局储能行业。

全球储能行业融资现状

近年来全球主要国家和地区积极推进绿色转型,减少碳排放,风电、光伏等装新能源装机量的增加,叠加出台储能补贴政策,全球储能融资交易持续增加。2021年全球储能融资金额同比增长30%,2022年延续之前的高增长,全年储能融资63亿美元,同比增加94%;融资数量239笔,同比增加10%67(图30)。

图30:2020—2022年储能全球融资金额和数量,季度

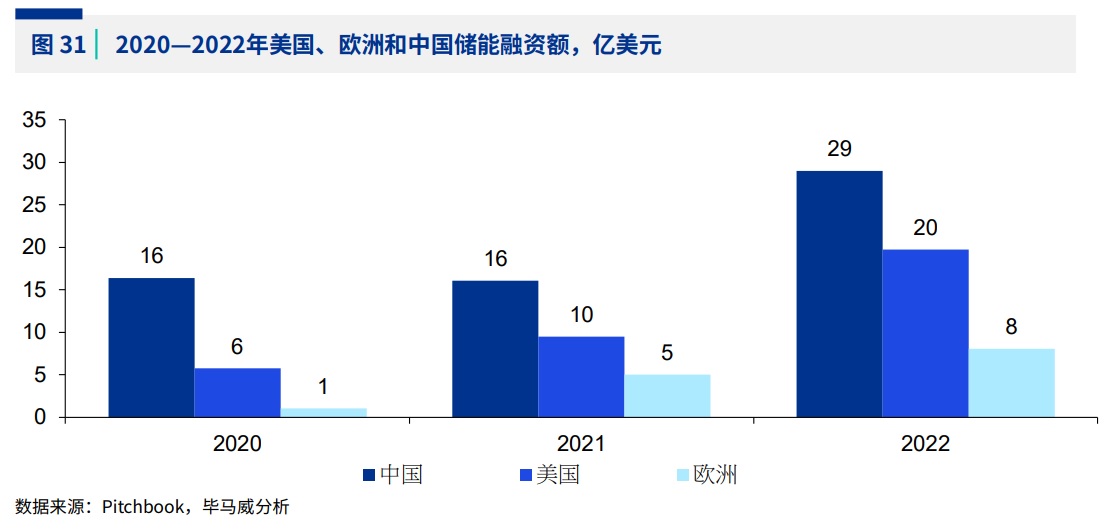

中国、美国、欧洲是全球储能融资交易的主体。2022年三个国家(地区)储能融资交易占全球90%,其中,中国、美国和欧洲的储能融资额分别为29亿美元、20亿美元、8亿美元,分别占全球储能融资额的46%、31%和13%(图31)。

图31:2020—2022年美国、欧洲和中国储能融资额,亿美元

欧洲储能行业股权融资主要分布在德国、法国、瑞典、英国和比利时,2022年五国占欧洲储能融资规模的91%,五国占比分别为38%、30%、11%、7%、4%(图32)。

图32:2022年欧洲主要国家储能融资占比

中国储能行业融资现状

国家“双碳”战略的实施,大幅促进了储能技术和产业的发展,储能实现了从商业化发展初期到规模化发展的转变,储能的发展进入快车道。

储能融资:2020年以来行业融资金额快速增长,广东省储能企业遥遥领先

投中数据显示,2020年下半年以来,储能行业融资数量和规模大幅增加,成为继光伏、电动汽车后备受投资市场看好的新能源赛道。2019年储能行业融资规模仅30亿元,2022年增加到494亿元,是2019年融资额的16倍(图33)。由于中创新航(中航锂电)115.9亿元和蜂巢能源102.8亿元的大额融资,2021年三季度成为2019年以来储能融资规模最大的季度。2022年储能行业仍然延续去年以来的火热,全年储能行业融资交易249笔,融资规模为494亿元。值得关注的是2022年下半年储能融资的数量和金额远远超过上半年,尤其是欣旺达、融通高科、国氢科技、海辰储能、卫蓝新能源等多笔大额融资,带动下半年融资达367亿元,占全年融资的74%68。

图33:2019-2022年储能行业融资数量和金额,季度

从融资轮次的分布看,目前种子轮、天使轮、A轮等早期融资占主导69。由于储能行业处于起步阶段,新进入企业多,对储能的融资需求多处于早期阶段。2022年储能行业A轮和B轮融资金额达325亿元,占比66%(图34)。较早进入储能行业的企业经过数年的锤炼和沉淀,技术实力和市场认可度提升,在资本市场上已经处于C轮、D轮等中晚期融资阶段。2022年D轮及以后融资高达112亿元,部分布局储能较早的企业获得了C轮、D轮等多轮融资后成功上市。

图34:2019-2022年储能行业融资按轮次融资金额,亿元

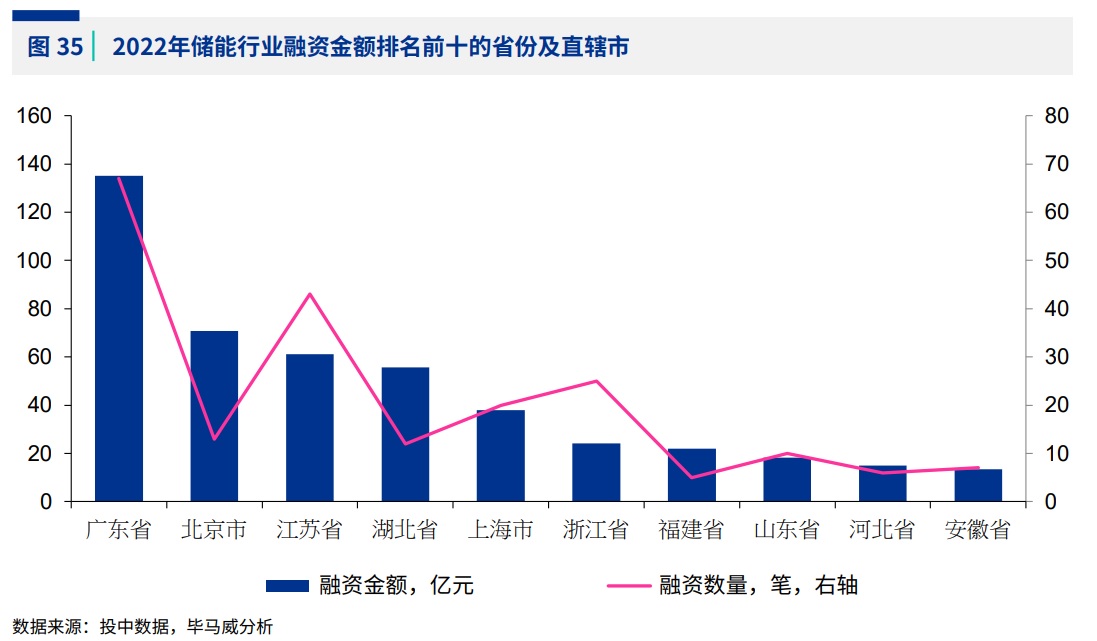

从融资分布区域看,广东省的储能融资遥遥领先,北京、江苏省、上海市、浙江省和山东省等华东区域的储能融资也较多。储能行业分布较为集中,2022年储能企业融资金额前十省份共融资453亿元,占储能行业整体融资的92%。其中,广东省储能行业融资数量67笔,融资金额135亿元,融资数量和金额上都超过其他省份,这也和2022年新成立储能企业广东省最多一致(图35)。

广东省储能的厚积薄发离不开对清洁能源的重视和政策的大力支持。广东省光伏发电等清洁能源的装机量在各省中领先,截至2021年光伏装机10.2GW。广东省计划2025年电源装机规模约1.95亿千瓦,2035年省内电源装机规模将达到2.46亿千瓦,清洁能源装机占比达到74%。在绿色转型过程中,广东省出台多项支持储能发展的政策,在电源侧、电网侧等先行先试,例如率先鼓励将储能电价纳入输配电价、鼓励新进入市场电力用户通过直接参与市场形成用电价格。清洁能源的使用对储能的需求将进一步增加,预计广东省储能产业将在现有优势的基础上进一步发展。

图35:2022年储能行业融资金额排名前十的省份及直辖市

储能赛道:电池是最热赛道,上游材料亦受资本青睐

电池仍然是储能行业最火热的赛道,上游材料企业也备受资本市场青睐。2022年,电池企业融资64笔70,占储能行业整体融资交易数量的52%,融资金额317亿元,占储能行业整体融资交易金额的64%(图36)。正极材料、负极材料等在内的储能行业上游融资29笔,融资金额108亿元。不过,电池的融资分布更加多元化,除了传统的锂离子电池外,钠离子电池、太阳能电池、异质结电池、氢燃料电池、水系锌基电池等新型电池也得到融资。

图36:2022年储能融资企业赛道分布,亿元

储能属于资本和技术密集型的行业,行业的发展要投入大量资金。国际环境的变化叠加政策的支持,储能行业成为新的增长极,吸引不同资本的进入。既有PE/VC等投资机构支持,也有宁德时代、比亚迪等企业深入布局储能,还有格力集团、小米等跨界入局。各类市场主体对储能行业的支持,促进了储能行业的快速发展,行业大额融资频现。其中,蜂巢能源从2021年2月至2022年9月,共获得6轮融资,融资金额合计约210亿元;中创新航(中航锂电)在上市前共进行5轮融资,融资金额200亿元。

2022年,储能行业融资金额最大的是欣旺达电池,融资金额80亿元(表20)。随着储能赛道的火热,欣旺达电池加速布局储能,2022年2月与四川省什邡市政府签署项目投资协议书,计划总投入80亿元,建设20GWh动力电池及储能电池生产基地71。储能上游材料价格的上涨给电池企业带来了较大的压力,在此背景下,上游材料企业得到资本市场的关注,2022年储能上游材料企业获得了多笔大额融资。锂电池正极材料研发生产商融通高科先进材料于2022年7月获得了50亿元融资。

表20:2022年储能行业大额融资交易

63.华兴资本,《2022年第三期市场温度报告》,2022年10月

64.多家建筑电力行业央企“抢跑入场”,抽水蓄能驶入发展快车道,证卷日报,2022年3月23日

65.本文仅统计主营业务是储能产业链相关的上市公司,不包括跨界进入储能的上市公司,例如美的集团、格力、小米等,也不包括锂矿等为储能提供原材料的上市公司。

66.2022年储能上市公司总市值TOP100出炉,数字能源网,2022年8月22日

67.本部分股权投资交易轮次包括种子轮、孵化器、众筹、早期和晚期VC、PE成长期、PIPE(Private Investment in Public Equity)、战略收购(Buyout/LBO)、IPO,包括未披露金额的交易。Pitchbook和投中数据对储能行业和融资轮次的界定不同,可能导致Pitchbook统计口径下中国储能融资规模和投中数据统计口径下存在较大差异。

68.投中数据部分储能融资交易没有披露具体金额,对未披露具体金额的交易,我们根据交易金额范围做了近似处理。此外,本部分数据分析只包括企业上市之前的融资交易,例如,中创新航(中航锂电)于2022年10月上市,在此之前的多轮融资属于分析范围。

69.早期融资包括A轮、A+轮、B轮、B+轮,中晚期融资包括C轮、D轮及上市前(Pre-IPO)的轮次。

70.2022年,储能行业共发生融资249笔,其中123笔披露交易金额,126笔没有披露交易金额,本部分赛道分析披露金额的融资交易。

71.欣旺达拟投80亿建设动力电池及储能电池生产基地,腾讯网,2022年3月17日

报告来源:毕马威分析