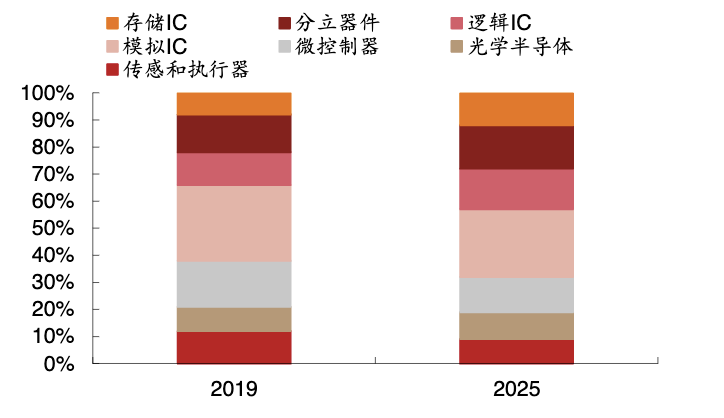

工业存储是半导体存储的高毛利市场,工业应用场景对存储器性能稳定性具有更高要求,要求存储器厂商具有更加领先的技术实力作为支撑。随着自动驾驶和车联网的发展,以及人工智能应用的深化和复杂传感器阵列的增多。汽车产业对存储器的需求与日俱增,也将成为存储产业未来重要的增长。根据预测,全球汽车存储市场将从2016年的22亿美元升至2025年的83亿美元,CAGR达15.90%,汽车半导体中占比将从2019年的8%升至12%。

资料来源:搜狐汽车研究室

汽车存储芯片行业概述

汽车芯片从应用环节可以分为5大类:主控芯片、存储芯片、功率芯片、模拟芯片、传感器芯片等。其中,存储芯片主要用于数据存储功能,包括内存DRAM(DDR、LPDDR4(x)等);闪存FLASH(NAND FLASH、NOR FLASH);EEPROM等。

具体来看,DRAM、SRAM于汽车场景应用最多,如车载娱乐系统、数字仪表盘、ADAS、高清地图应用、行驶记录仪等。NAND与DRAM配套使用,应用场景类似;NOR主要应用于车载娱乐系统、ADAS等。

智能汽车对瞬时计算的要求较高,车辆需要对传感器所捕获的大量资料进行实时处理,对带宽和空间需求提出了更高的要求。车规级存储器相比于消费级设备,在故障率、可靠性、环境适应性能等方面都提出了更高的要求。根据测算,生产成本比消费级提高了20%左右。

根据SemicoResearch数据,对自动驾驶L1和L2级而言,对于存储容量的需求差别不大,一般配置8GBDRAM和8GBNAND。而L3及以上级自动驾驶的高精度地图、数据、算法都需要大容量存储来支持:一台L3级的自动驾驶汽车将需要16GBDRAM和256GB NAND;一台L5级的全自动驾驶汽车估计需要74GB DRAM和1TB NAND。根据美光科技及中国闪存预计,L2/L3级自动驾驶汽车对内存带宽要求约为100GB/s,对DRAM和NANDFLASH的平均容量需求约为8GB和25GB。

汽车存储芯片市场格局

DRAM

从市场格局来看,以美国、韩国企业居多,国内企业近年来也有所发展。美光科技作为绝对龙头市占率达45%,2021年度进行了LPDDR5采样测试,为行业领先。北京君正收购北京矽成后进入车载存储芯片领域,已与博世汽车、大陆集团等下游车企达成紧密合作。

全球汽车DRAM存储市场份额

NAND Flash

电动汽车新四化驱动NAND存储向大容量高可靠性进化,需求容量与价值同步提升。根据西部数据预测,2022年及2025年单车需要的NAND容量将从1TB上升至2TB。五大域融合下,2025年对NAND的需求将达2TB+。

资料来源:Car2Cloud数据驱动智驾未来网络

市场格局方面来看,中、美、日、韩竞争激烈,信息娱乐与ADAS系统推动了整个汽车行业对大容量、高性能NAND的需求。三星的256GB BGA SSD控制器和固件由三星自主研发,已完成客户评估,目前已进入量产阶段,能够实现每秒2,100 MB/s的顺序读取速度和300MB/s的顺序写入速度,分别是当前eMMC的七倍和两倍。而国内龙头西部数据已经实现了UFS存储器在导航地图、IVI系统、远程通讯、ADAS和数据日志上的应用。

NOR FLASH:车载各系统需求迭起,中国公司占据70%市场

当前汽车存储行业存在以下结构性增长机会:一方面系统复杂性的提升提出更高的片外存储需求,另一方面越来越多的应用场景要基于高性能的处理单元,驱动了MCU、GPU、MPU、SoC对程序和参数的存储需求和FPGA对结构化数据的存储需求。从应用场景来看,汽车ADAS系统、仪表系统、巡航系统和SOTA的升级均需可靠的NOR Flash存储。

相较于DRAM和NAND Flash,NOR Flash体量较小,从竞争格局来看,中国旺宏、华邦电和兆易创新占领了绝大多数的市场份额,2016、2017年美光科技、赛普拉斯相继宣布退出部分NORFlash市场竞争而渐渐淡出,NORFlash芯片的市场份额逐渐把控在中国台湾旺宏、华邦电和中国大陆兆易创新三家企业中。