当前新一轮AI浪潮正在席卷全球,光通信网络是AI算力网络的重要基础和坚实底座。算力网络的发展对骨干网和大型数据中心提出了更高的要求,构筑算力网络的光底座亟待新型光通信产品支持,其具体场景和业务要求包括两个方面:一是骨干网传输,二是大型数据中心内部光连接。2025年中国光通信市场规模有望达1750亿元,对应2022-2025年CAGR为12%。

光通信行业

光通信是以光信号为信息载体的通信方式,其在电通信的基础上发展而来。相比于传统的电通信,光通信具有巨大传输带宽、极低传输损耗、较低成本和高保真等优势,光通信系统作为信息基础设施,在世界上得到了充分发展和大量应用。

光通信网络建设的本质驱动是快速且持续增长的数据流量需求。经过数十年的更新和迭代,市场规模一直处于持续增长状态。随着数据流量不断增长,传统承载网的数据传输和带宽压力不断增加,骨干网传输速率将从100G不断向200G/400G等更高速率升级。光通信网络技术产业链为供给方,流量增长是需求方。

图1:中国光电通信发展现状(*数据来源:工信部,Finisar)

光通信产业链

光通信技术广泛应用二十余年,已经形成全球较为成熟的产业链体系。最上游的是元器件供应商,包括PCB、光芯片、光有源器件、光无源器件等。中游为具备完整独立功能的光电子器件,包括光收发模块、光放大器、光传输子系统等,光电子器件组装集成后形成通信设备环节,最终交付网络运营方使用。

图2:光通信产业链

1.光芯片

光芯片是实现光电信号转换的基础元件,可以进一步组装加工成光电子器件,再集成到光通信设备的收发模块实现广泛应用,其性能直接决定了光通信系统的传输效率。光芯片按功能可以分为激光器芯片和探测器芯片。激光器芯片主要用于发射信号,将电信号转化为光信号,探测器芯片主要用于接收信号,将光信号转化为电信号。

图3:光芯片在光通信系统中应用位置

全球光芯片市场格局来看,海外光芯片厂商具备先发优势,中高端光芯片国产替代空间巨大。我国光芯片企业已基本掌握2.5G和10G光芯片的核心技术,但仍有部分型号产品性能要求高、难度大,实现批量供货的国内厂商数量较少,产业链国产替代空间广阔。国内厂商主要包括源杰科技、武汉敏芯、中科光芯、光隆科技、光安伦、仕佳光子、源杰科技、云岭光电、中电13所等。

2.光器件

在中端光模块中,光器件成本占比达73%,电路芯片达18%。光模块中光器件成本高昂,是决定光模块价格的核心因素。无源光器件市场和有源光器件的中低端领域处于完全竞争阶段,高端有源光器件领域处于相对完全竞争状态。

国内光器件厂商多,竞争格局整体较为分散,受限于单个细分市场规模小,多数光器件厂商收入规模小。主要因为光器件定制化程度高,生产需要较多人工,较难形成规模效应,大部分厂商聚焦于个别品类,厂商营收超过10亿元企业较少。此外,不同光器件的生产制造需要不同的设备,技术研发也需重新布局,故多数公司都重点聚焦于几个细分领域。

工艺壁垒高的特性决定了企业要想短期内做大,收购兼并是比较快捷的办法。近年来光器件领域收购事件频发。光库科技收购Lumentum铌酸锂高速调制器产品线;Cisco收购Acacia;Marvell并购Inphi;诺基亚收购硅光初创公司Elenion;中际旭创收购储翰科技;天孚通信收购北极光电。该环节代表厂商主要包括天孚通信、光迅科技、仕佳光子、博创科技、太辰光、剑桥科技、光库科技和华工科技等。

3.光模块

光模块位于产业链中游,在整个光通信产业链中利润率较高。其承担信号转换任务,可实现光信号的产生、信号调制、探测、光路转换、光电转换等功能。根据Yole数据,我国光模块厂商全球市占率超过40%,其中上市公司中以中际旭创、光迅科技及新易盛份额居前列。

中际旭创400G系列相干产品已逐步在国内主流设备商和互联网云厂商中得到了应用,将有效助力我国5G和“东数西算”建设。光迅科技是行业内产品覆盖最全面的光器件企业之一,生产的高端光模块包括400G、800G系列数通模块,400G相干光模块等。新易盛为云数据中心客户提供100G、200G、400G和800G产品;为电信设备商客户提供5G前传、中传和回传光模块、以及应用于城域网、骨干网和核心网传输的光模块;为智能电网和安防监控网络服务商提供光模块解决方案。

图4:全球光模块厂商分布占比(*数据来源:行行查)

根据Lightcounting数据,预计2022年后,100G光模块虽然仍是需求的主流型号,但随着海外云厂商资本开支的不断提升,200G/400G/800G硅光模块预计将持续进行行业迭代,高速率光模块出货量或将大幅提升。流量持续增长的背景下,电新市场和数通市场对于光模块的需求将持续存在,并在技术层面不断更新迭代,进而带动上游光器件市场需求保持稳定增长。

4.光纤光缆

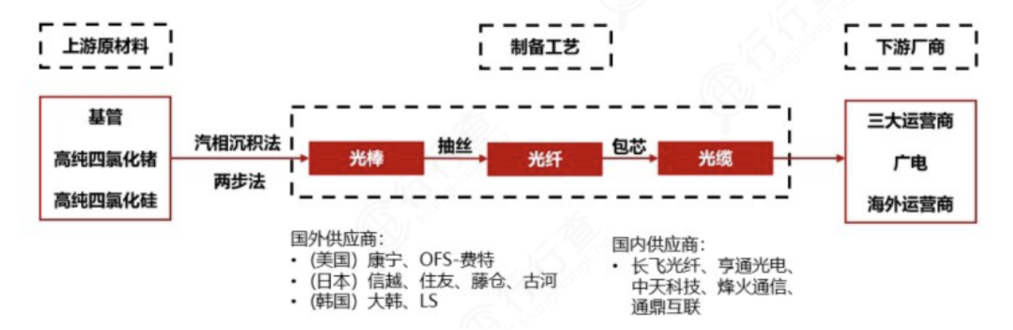

光纤光缆位于产业链下游,受益于运营商集采与5G高需求迎来量价齐升。光纤光缆上游光棒生产厂家对原材料进行芯棒制作和外包制作成光棒,下游光纤光缆制造商通过拉丝等工艺将光棒制作成为光纤,再根据需求生产出一芯或多芯光缆。

据悉,光纤预制棒由于生产技术壁垒较高,占据了产业链70%的利润,而光棒拉纤及光纤成缆环节由于技术、资金壁垒相对较低,市场竞争充分,分别占据产业链利润的20%和10%。据CRU报告,全球仅有20家左右厂商掌握光纤预制棒制备工艺,国内光棒产能主要集中在长飞光纤、中天科技、亨通光电、富通信息、烽火通信、永鼎股份、通鼎互联等几家龙头厂商。

图5:光纤光缆产业链(*数据来源:行行查)

随着数量流量的增长,电子器件存在的带宽限制、容量不足、高功耗等缺点凸显,在通信网中出现了“电子瓶颈”的现象。为了解决这一瓶颈,运营商骨干网线路最先采用光通信,并逐步延伸到城域网、接入网和基站。在线路完成光纤化之后,进一步提出了全光网概念,数据只是在进出网络时才进行电光和光电转换,而在网络中所有传输和交换的过程始终以光的形式存在,网络中的设备由电路交换升级到高可靠、大容量和高灵活度的光交叉连接数据交换。

在运营商部署400G的关键决策点,对于未来部署方案中不同调制格式、光模块、光纤、芯片、WSS器件等均需要不同考量标准,相关领域具备投资机会。主要包括高速光模块光源:源杰科技等;高速、长距离电信光模块:德科立、新易盛、中际旭创、天孚通信、光迅科技等;OTN设备:中兴通讯、烽火通信;G654.E光纤:长飞光纤、中天科技、亨通光电、永鼎股份等;WSS器件:光迅科技、腾景科技等。

但是,光网络的也有缺点,首先是较高的安装成本,因为光纤的安装要求较为严格,光纤网络的安装工程量也比较大;其次,光纤网络的维护成本较高,因为光纤网络的维护工程量较大,光纤网络设备较为昂贵。

在全光网中,由于没有光电转换环节,支持各种不同协议和编码形式,信息传输具有透明性,数据传输效率进一步提升。目前,全球运营商骨干网和城域网已实现光纤化,部分地区接入网光纤化已完成,向全光网的演进已经开始。