英伟达从股价,到市值,再到营收,已经完成了对老牌IDM的逆袭,在上周举行的纽约时报》2023年度 DealBook峰会上,英伟达CEO黄仁勋表示“英伟达已经领先了竞争对手十年”。与此同时,他也表达了对于未来发展的忧虑。AI对于芯片市场的发展有着巨大的冲击力,机遇于挑战并驾齐驱,是乘风破浪?抑或是激流勇退?这是个问题。“生于忧患,而死于安乐也”,这句话正适合黄仁勋对于英伟达现状的表达。

消息称,上周英伟达CEO黄仁勋参加了《纽约时报》2023年度 DealBook峰会,会上他豪言道:“我们的公司已经领先了竞争对手十年。”他的底气来自于英伟达目前的市场表现。

据悉,英伟达2024财年第三季度财报显示,报告期内营收181.2亿美元,同比增长206%;净利润92.43亿美元,同比增长1259%,而这一业绩也使英伟达超越了台积电和英特尔,登上了半导体企业营收第一的宝座。

但是出人意料的是,对于公司生存发展黄仁勋仍表现出忧虑的一面:“我不会骄傲自信地醒来,每天早上醒来都担心公司会倒闭。”诚然,随着ChatGPT吹响生成式AI指数级增长的号角,英伟达凭借自身芯片的强大性能和稳固生态立于半导体市值之巅,但同时,多方挑战也都需要英伟达去克服。

英伟达的逆袭之路

从股价,到市值,再到营收,英伟达作为Fabless(无晶圆厂)芯片设计企业,一步一步完成了对老牌IDM的逆袭。

2020年7月8日,英伟达以2513亿美元的市值首次超过老牌巨头英特尔,一跃成为美国市值最高的芯片公司;2023年以来股价更是一路飙升,5月30日晚美股开盘,英伟达股价涨至404.25美元/股,直接带领英伟达市值突破万亿关卡,不仅成为美股有史以来首个市值触及1万亿美元的芯片公司,更成为全球第六大市值的公司,截至目前,英伟达股价累计涨幅已实现翻番,持续刷新着AI芯片市场的竞争格局。

值得一提的是,在昔日饱受质疑的赚钱能力方面,英伟达也实现了“逆袭”。截至2023年7月30日,英伟达披露的2024财年第二季度财报数据显示,其营收达135.1亿美元,同比增长101%,首次超越英特尔同期的129亿美元,略次于同期156.8亿美元的台积电;净利润更是同比增长843%,达61.88亿美元,再创历史新高。第三季度,英伟达与其他半导体公司的营收差距则进一步拉大,以181.2亿美元的营收超越同期的台积电,成为“最赚钱的芯片公司”。

图1:英伟达2021财年Q4-2023财年Q3各业务部门及总营收情况

图1:英伟达2021财年Q4-2023财年Q3各业务部门及总营收情况

从市值突破万亿到营收领先,英伟达只用了6个月的时间。在第三季度的电话会议中,英伟达表示目前产能瓶颈基本得到了解决,之后将会由需求决定销量。

那么,英伟达会为需求而焦虑吗?

从全球范围内对于人工智能(AI)以及大语言模型的追逐来看,对于算力这一新型生产力的需求只增不减,这似乎给英伟达带来了更多增长的空间,但挑战也随之而来。

挑战之:竞品持续涌现

首先是英特尔和AMD在数据中心上紧咬不放,分别提供Gaudi3和Instinct MI300X作为高性能的AI芯片,即便短时间内还无法跨过英伟达CUDA这一生态护城河,但仍会给到客户更多选择的空间。“(人工智能)是个不断细分的市场,虽然英伟达是当前AI芯片的主要供应商,但是随着市场成熟,人工智能会从训练阶段过渡到推理阶段。这时,其他供应商针对AI工作负载而开发优化的定制芯片ASIC,将构建一个竞争更加激烈的环境。”Gartner副总裁分析师Alan Priestley告诉记者。

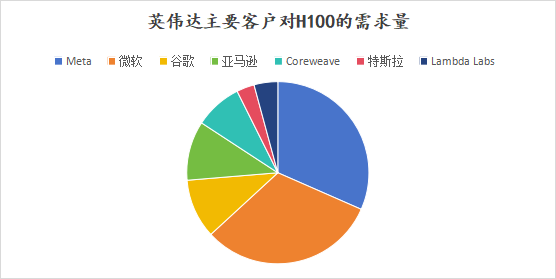

而英伟达面临的另一个问题,是主要客户正在积极研发适合自家产品的AI芯片。

早在几年前,谷歌就在探索TPU(张量处理器),希望以此实现并行运算,今年8月推出的TPU v5e最多支持运行2万亿参数的模型;微软于11月16日公布AI加速芯片Azure Maia 100,配合CPU Azure Cobalt 100共同为微软的云服务平台Azure和主打产品Copliet提供性能支持;亚马逊则是在11月28日发布了面向AI系统的升级款加速器芯片Trainium2,甚至连OpenAI的CEO奥特曼也在此前的采访中表示“不排除自研芯片这一选项”。也许比起被竞争对手替代,英伟达更担心的是“不被客户需要”。

而对于客户来说,自研或许不是与英伟达竞争,而是要进一步降低成本——尤其是时间成本。大语言模型发展至今,已经步入了一个需要被快速迭代更新的阶段,因此,时间已经成为客户无法忽视的重要指标。有消息称,英伟达H100的交付周期长达36周至52周不等,而对比今年年初A100的交付速度仅有4-20周左右,在以“周”为大模型更新计量周期的当下,英伟达H100的出货速度无法让所有客户满意;同时,客户也更希望将产品迭代的节奏掌握在自己手上而非等待英伟达“半年一次”的性能升级。

挑战之:市场仍有变数

英伟达在需求端的另一个隐忧则是全球市场的不确定性。根据英伟达2023财年(2022年2月-2023年1月)披露的年报显示,中国市场营收占英伟达全球营收的比例高达47%。英伟达首席财务官Colette Kress在Q3评论中表示:“我们在中国(和其他受限制地区)的销售额在此前几个季度中占据了20%-25%,预计在第四季度将大幅下降。”

据了解,英伟达针对美商务部出口许可条例推出了HGX H20、L20 PCle和L2 PCle三款芯片作为解决方案,预计将于明年上半年发布。然而,从目前传出的规格表看,H20的性能与“上一代解决方案”A800之间还存在一定差距,这一批新的芯片能否为英伟达带来大量订单并增加营业额还未有定数。

同时,国内的云服务企业也在呼吁“冷静且长远地看待”开发大模型一事,并积极寻找高效利用算力资源的新途径。百度董事长李彦宏曾在前不久的乌镇峰会上表示:“想从头开始修炼大模型,存在很高的技术壁垒和成本,重复开发会给社会资源造成极大的浪费。在未来,企业用插件或者API等方式融入人工智能公司的大模型生态,在此基础上打造自己行业应用和解决方案才是最优解。”

高处不胜寒。站在AI芯片峰顶的英伟达,既是所有竞争对手的对标和赶超目标,也要设法避免“四面八方都是下坡路”的局面,去寻找乃至于开创新的山头。

生于忧患,死于安乐

“我们始终处于危险之中”——英伟达CEO黄仁勋的口头禅用来形容任何一个时期的英伟达都十分恰当。对于这个在游戏上受挫、在移动端妥协、又在AI里登顶的公司而言,现在是一个危与机共存的时期,而积极与多方配合,或许是英伟达的下一步棋。正如黄仁勋所说的那样:“我们尽量跟所有人做生意。”

来源:中国电子报、电子信息产业网